一周金融市场动态(09.19-09.25)

一周金融市场动态(09.19-09.25)

一、一周国内金融市场要闻

证监会着力促进商品指数与股票指数、债券指数等一起形成多元包容的指数体系。证监会欧宝(中国)发言人常德鹏在回应关于商品指数编制进展时表示,证监会支持商品指数发展,着力促进商品指数与股票指数、债券指数等一起形成多元包容的指数体系,为实体经济发展和居民财富管理作出应有的贡献。

证监会要求国金、国联证券自查并提交内幕知情人名单。证监会发言人25日就媒体关于“国联证券、国金证券是否存在内幕交易”的询问回应称,证监会已关注到了相关情况,已督促两家上市公司开展自查,并要求其提供内幕信息知情人名单。证监会也已启动相关核查程序,核查发现违法违规行为的,将依法严肃查处。

中国恒大:网上流传有关我公司重组情况的谣言,相关文件和截图凭空捏造、纯属诽谤。中国恒大发布声明:近日,网上流传有关公司重组情况的谣言,相关文件和截图凭空捏造、纯属诽谤,对公司造成严重的商誉损害。公司强烈谴责,已向公安机关报案,坚决用法律武器维护公司合法权益。据了解,目前恒大一切经营情况良好。今年1-8月,恒大累计实现销售4506亿元,销售回款超4000亿元。截至今年上半年,恒大现金余额达2046亿元。近日,恒大还提前偿还106亿的美元债。

中基协就公开募集基础设施证券投资基金配套业务规则征求意见。中基协就公开募集基础设施证券投资基金配套业务规则公开征求意见。其中《公开募集基础设施证券投资基金尽职调查工作指引(试行)》,明确规则起草依据、尽职调查工作的实施主体和相关尽调标的的内涵以及尽职调查工作的原则;对基础设施项目的尽职调查工作内容作出具体要求;对业务参与人的尽职调查工作内容作出具体要求;明确尽职调查的分工和要求。

发改委:优化发行上市制度,加大科创板等对战略性新兴产业的支持力度。发改委发布《关于扩大战略性新兴产业投资培育壮大新增长点增长极的指导意见》,意见提出,鼓励金融机构创新开发适应战略性新兴产业特点的金融产品和服务,加大对产业链核心企业的支持力度,优化产业链上下游企业金融服务,完善内部考核和风险控制机制。鼓励银行探索建立新兴产业金融服务中心或事业部。推动政银企合作。构建保险等中长期资金投资战略性新兴产业的有效机制。制订战略性新兴产业上市公司分类指引,优化发行上市制度,加大科创板等对战略性新兴产业的支持力度。加大战略性新兴产业企业(公司)债券发行力度。支持创业投资、私募基金等投资战略性新兴产业。

央行等八部门:支持供应链产业链稳定升级,提高中小微企业应收账款融资效率。央行等8部门联合发布关于规范发展供应链金融,支持供应链产业链稳定循环和优化升级的意见。意见支持供应链产业链稳定升级和国家战略布局。供应链金融应以服务供应链产业链完整稳定为出发点和宗旨,顺应产业组织形态的变化,加快创新和规范发展,推动产业链修复重构和优化升级,加大对国家战略布局及关键领域的支持力度,充分发挥市场在资源配置中的决定性作用,促进经济结构调整。意见为中小微企业应收账款融资提供便利,降低中小微企业成本。银行等金融机构应积极与应收账款融资服务平台对接,减少应收账款确权的时间和成本,支持中小微企业高效融资。

近期新股定价环节出现异常,中证协将进一步规范对承销商、网下投资者行为的自律管理。中证协在深圳召开专题会议,会议分析讨论近期新股定价环节出现的异常现象及成因,认为注册制改革的重要环节之一,是构建起发行承销行为的市场化约束机制,建立规范、理性的价格形成机制,避免非理性的价格扰动和不规范的报价、申购行为。中介机构和市场主体应认真落实各项业务规则要求,充分发挥专业的价格发现和资源配置能力,遵循独立、客观、诚信原则合理报价定价,以价值投资为导向形成合作博弈,促进市场机制有效发挥作用,切实维护新股发行秩序。后续,协会将依据《证券发行与承销管理办法》及科创板、创业板试点注册制的相关监管规定,进一步规范对承销商、网下投资者行为的自律管理。对发现相关机构违反自律规则和业务规范的行为将保持零容忍,即时采取自律措施。

国办:研究进一步对新型消费领域企业优化税收征管措施,网上零售额占比显著提高。国务院办公厅印发《关于以新业态新模式引领新型消费加快发展的意见》。《意见》提出,经过3-5年努力,促进新型消费发展的体制机制和政策体系更加完善,到2025年,培育形成一批新型消费示范城市和领先企业,实物商品网上零售额占社会消费品零售总额比重显著提高,“互联网+服务”等消费新业态新模式得到普及并趋于成熟。政策措施将加大新型消费政策支持力度。强化财政支持,研究进一步对新型消费领域企业优化税收征管措施。

央行:取消债券市场境外机构投资者单币种投资的汇出比例限制。央行、国家外汇管理局就境外机构投资者投资中国债券市场资金管理规定征求意见。意见提出,在本外币基本匹配的原则下,取消单币种(人民币或外币)投资的汇出比例限制;对境外机构投资者以“人民币+外币”投资的,仅对外币汇出施以一定匹配要求,并将汇出比例由110%放宽至120%,有效满足境外机构投资者资金汇出需求。

二、国内资金市场

本周国内资金面呈现宽松态势。本周央行公开市场操作继续,9月21日,1,000亿7天逆回购,400亿14天逆回购;9月22日,2,000亿7天逆回购,1,500亿14天逆回购;9月23日,1,000亿7天逆回购,1,000亿14天逆回购;9月24日,1,200亿14天逆回购;9月25日,900亿14天逆回购。

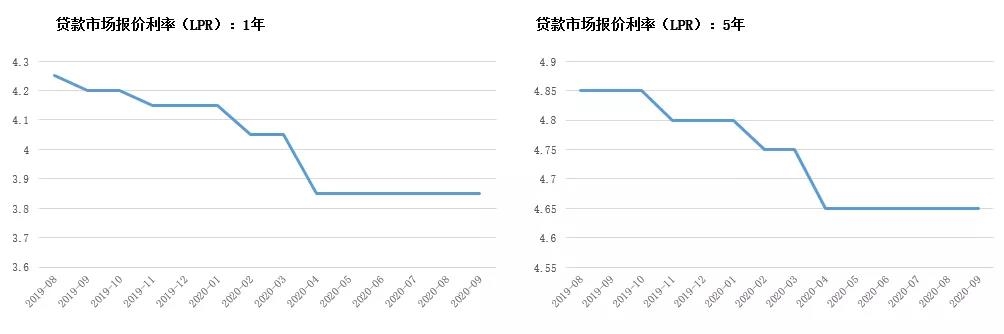

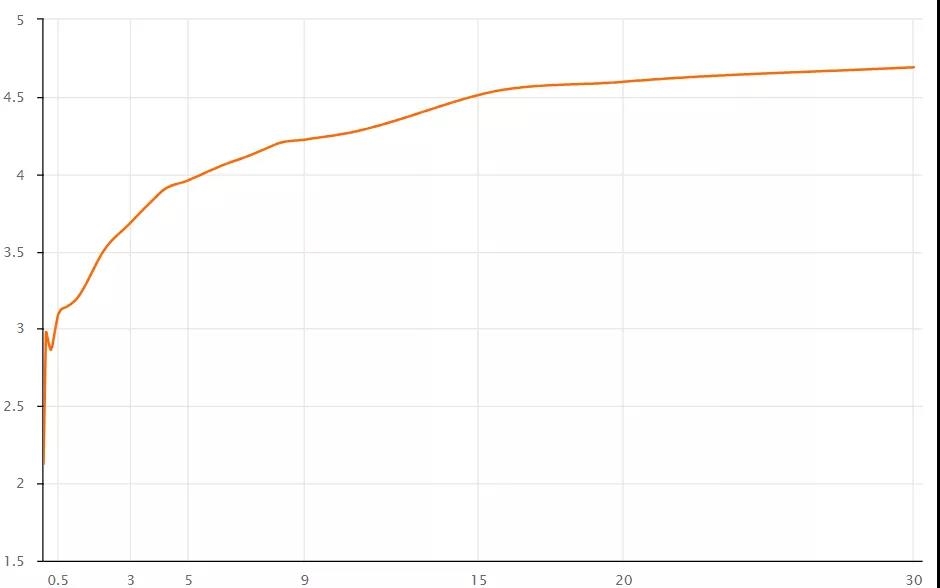

1、9月LPR不同期限的报价均与上月报价相持平

9月21日,9月LPR报价公布:1年期品种报3.85%,5年期以上品种报4.65%。

图表1

改革后LPR变动情况(%)

数据来源:中国人民银行

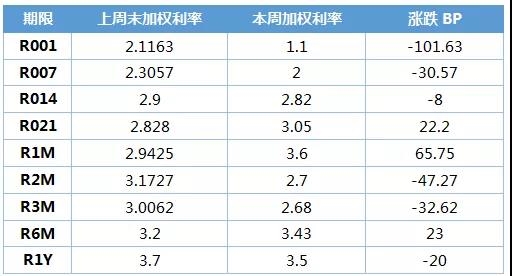

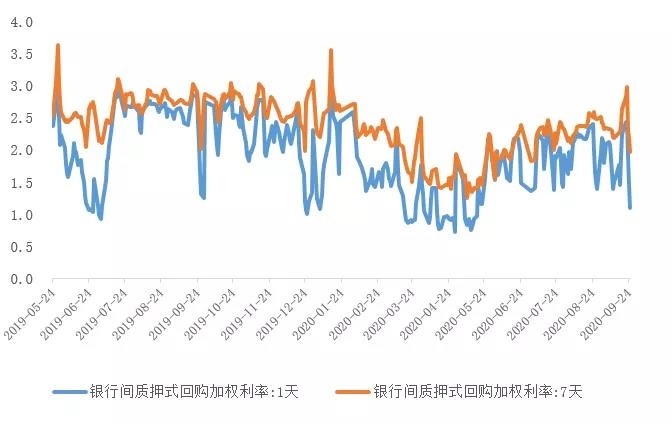

2、资金面总体呈现宽松态势,短期资金成本有所下行

图表2

银行间同业拆借利率

数据来源:中国货币网

图表3

上海银行间同业拆放利率(Shibor)

数据来源:中国货币网

图表4

银行间回购利率(DR001和DR007)

数据来源:全国银行间同业拆借中心

图表5

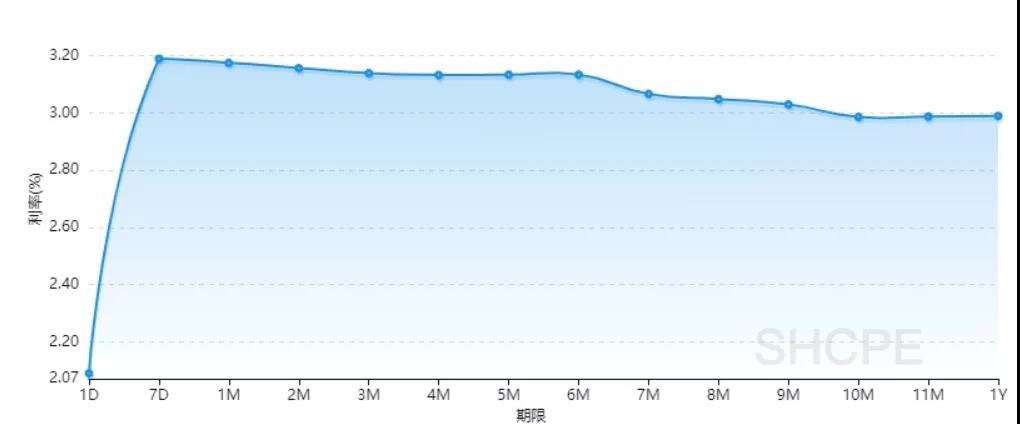

国股银票转贴现(BAEX-1)

数据来源:上海票据交易所

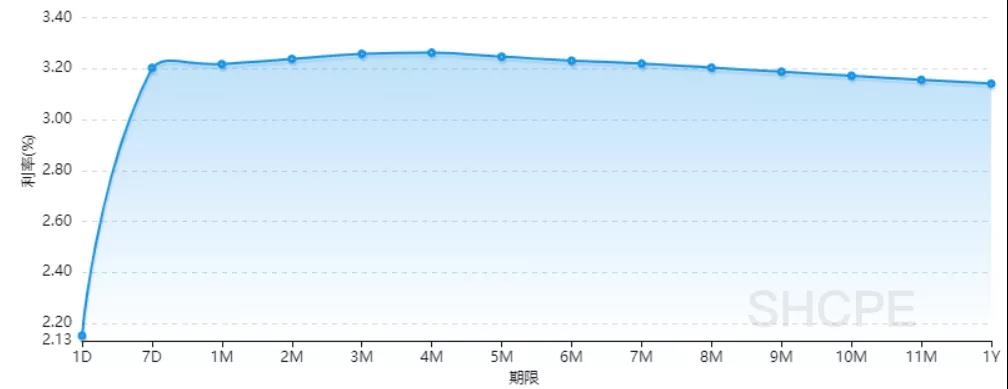

图表6

城商银票转贴现(BAEX-2)

数据来源:上海票据交易所

三、债券市场

1、国内利率债、信用债收益率大多上行

国债收益率曲线10Y收益率上行1.33BP至3.1295%,国开债10Y收益率上行3.27BP至3.7140%。

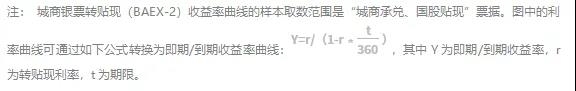

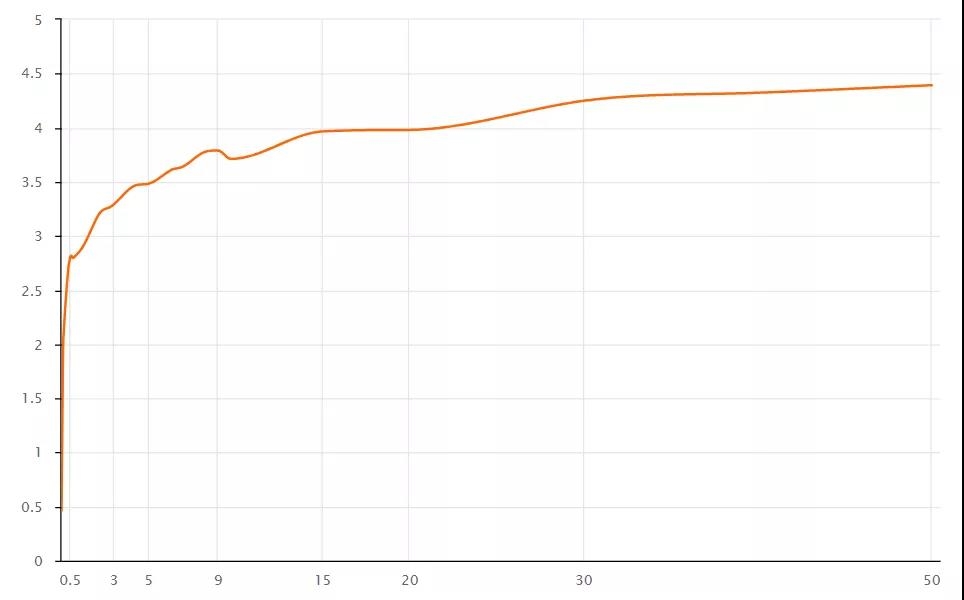

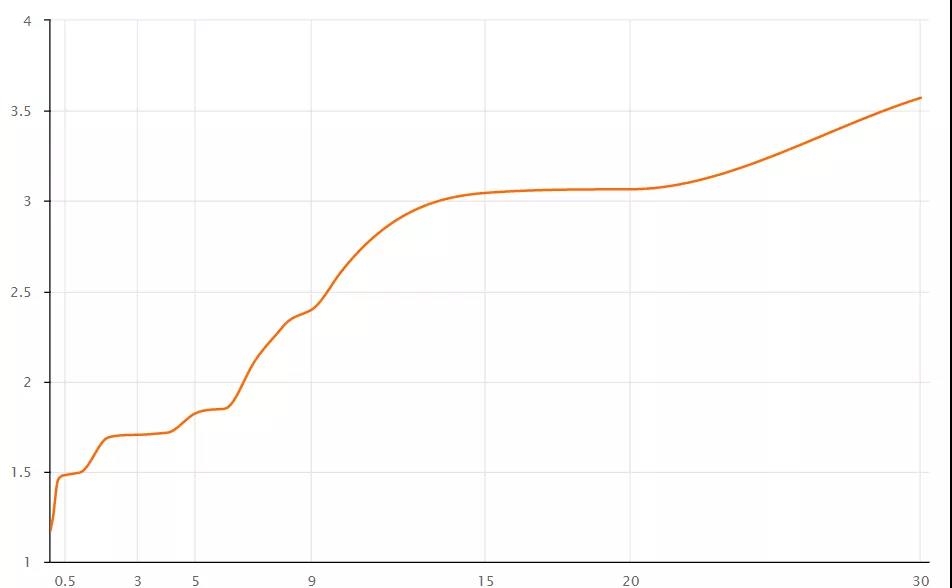

图表7

中债国债收益率曲线(%)

数据来源:中国债券信息网

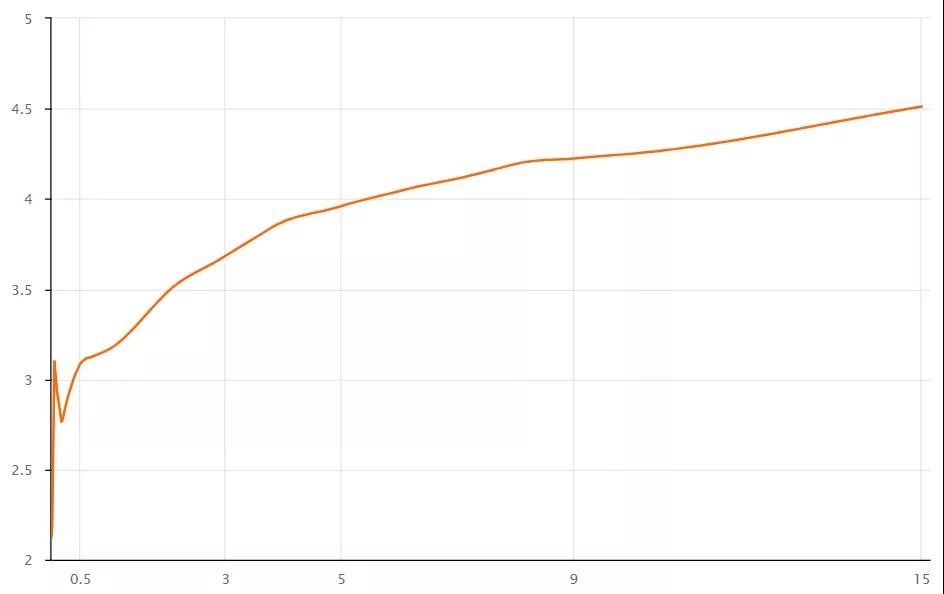

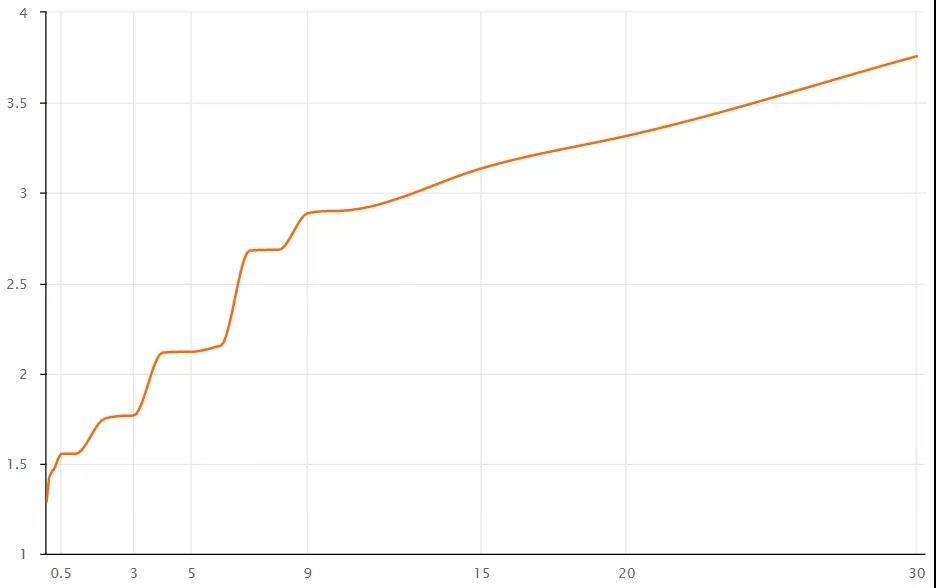

图表8

中债国开债收益率曲线(%)

数据来源:中国债券信息网

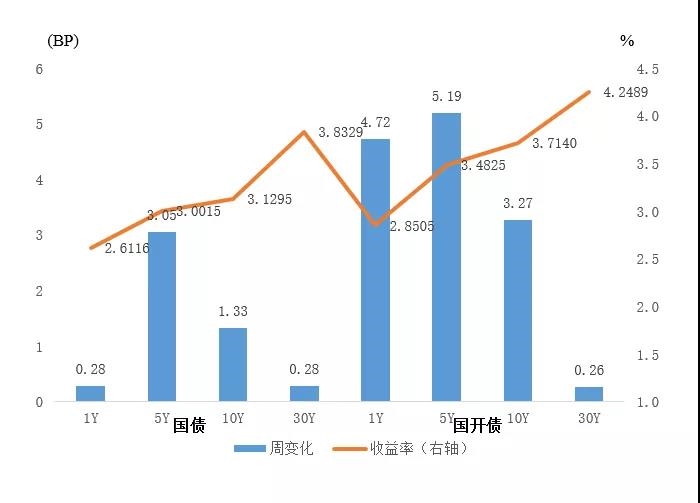

图表9

国债和国开债收益率周变化

数据来源:中国债券信息网

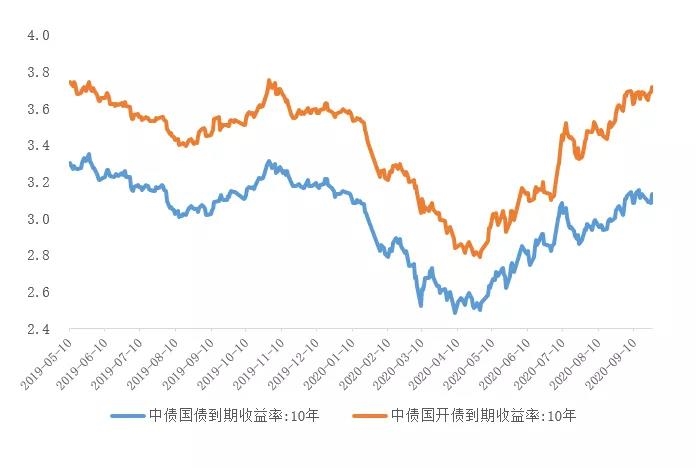

图表10

近一年国债和国开债(10Y)收益率走势

数据来源:中国债券信息网

中债中短期票据AAA曲线5Y收益率下行0.57BP至3.961%,中债企业债AAA曲线5Y收益率下行0.58BP至3.9606%,城投债AAA曲线5Y收益率下行2.54BP至3.9983%。

图表11

中债中短期票据收益率曲线(AAA主体)

数据来源:中国债券信息网

图表12

中债企业债收益率曲线(AAA主体)

数据来源:中国债券信息网

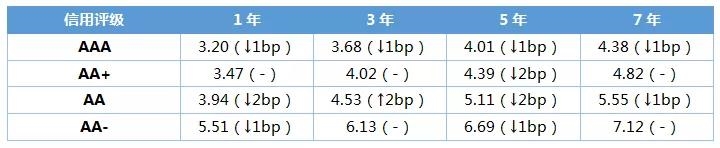

图表13

中票收益率周变化

数据来源:中国债券信息网

图表14

近一年中票(AAA3Y和AA+3Y)收益率走势

数据来源:中国债券信息网

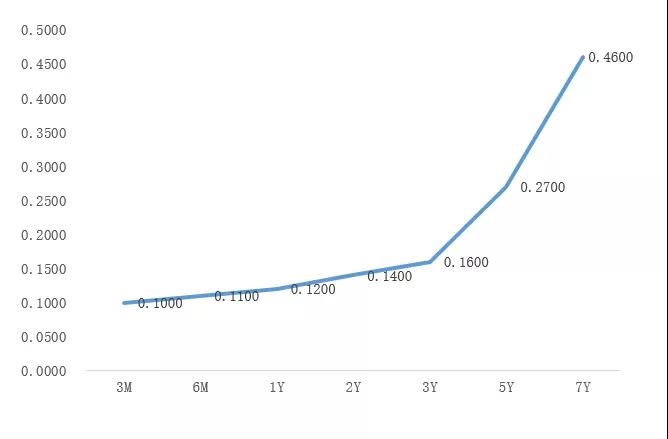

图表15

债务融资工具定价估值(%)

数据来源:中国银行间市场交易商协会

2、欧美国家利率债收益率情况

图表16

美国国债收益率曲线(%)

数据来源:U.S.DEPARTMENTOFTHETREASURY

图表17

美国5年期国债收益率走势

数据来源:U.S.DEPARTMENTOFTHETREASURY

图表18

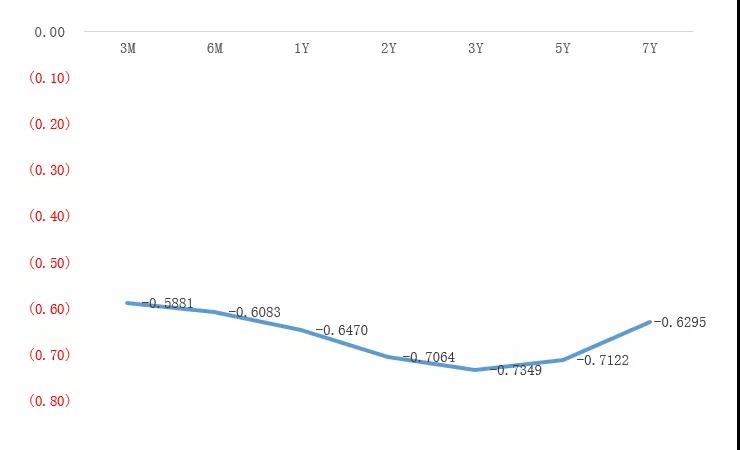

欧元区公债收益率曲线(%)

数据来源:EuropeanCentralBank

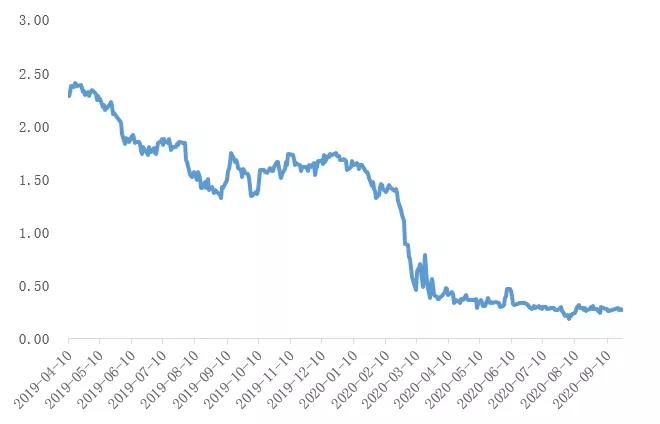

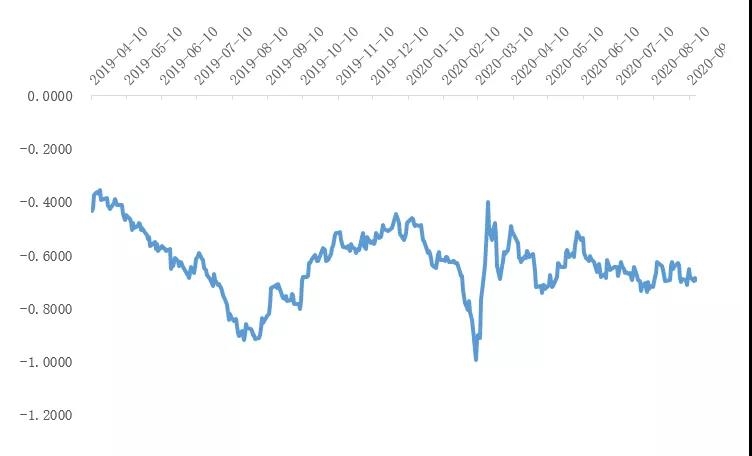

图表19

欧元区5年期公债收益率走势

数据来源:EuropeanCentralBank

3、中资美元债收益率情况

图表20

中债中资美元债收益率曲线(BBB+,%)

数据来源:中国债券信息网

图表21

中债中资美元债收益率曲线(BBB,%)

数据来源:中国债券信息网

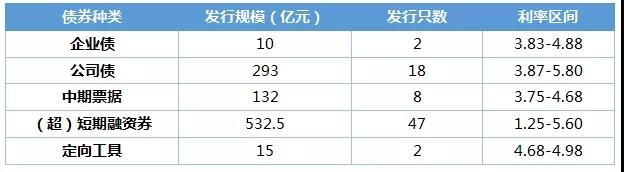

4、国内债券一级市场发行情况

(1)信用债

9月21日至9月27日,信用债发行规模为2,848.13亿元,发行324只,总偿还量为2,372.99亿元,净融资475.14亿元。

其中,AAA主体发行信用债77只,发行规模为982.5亿元。

图表22

AAA主体信用债发行情况

数据来源:wind

其中,AA+主体发行信用债71只,发行规模为535.3亿元。

图表23

AA+主体信用债发行情况

数据来源:wind

(2)利率债

上周新发98只利率债,2只国债、7农发债、6只进出口债、6只国开债与77只地方政府债。

图表24

本周国债和国开债发行情况

数据来源:wind

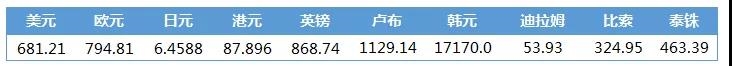

四、货币汇率

截至2020年6月末,我国全口径(含本外币)外债余额为150964亿元人民币(等值21324亿美元,不包括中国香港特区、中国澳门特区和中国台湾地区对外负债,下同)。

从期限结构看,中长期外债余额为64352亿元人民币(等值9090亿美元),占43%;短期外债余额为86612亿元人民币(等值12234亿美元),占57%。短期外债余额中,与贸易有关的信贷占39%。

从机构部门看,广义政府外债余额为20880亿元人民币(等值2949亿美元),占14%;中央银行外债余额为2825亿元人民币(等值399亿美元),占2%;银行外债余额为70348亿元人民币(等值9937亿美元),占46%;其他部门(含直接投资:公司间贷款)外债余额为56911亿元人民币(等值8039亿美元),占38%。

从债务工具看,贷款余额为33696亿元人民币(等值4760亿美元),占22%;贸易信贷与预付款余额为22945亿元人民币(等值3241亿美元),占15%;货币与存款余额为32072亿元人民币(等值4530亿美元),占21%;债务证券余额为40123亿元人民币(等值5667亿美元),占27%;特别提款权(SDR)分配为679亿元人民币(等值96亿美元),占0.5%;直接投资:公司间贷款债务余额为17324亿元人民币(等值2447亿美元),占11.5%;其他债务负债余额为4125亿元人民币(等值583亿美元),占3%。

从币种结构看,本币外债余额为56899亿元人民币(等值8037亿美元),占38%;外币外债余额(含SDR分配)为94065亿元人民币(等值13287亿美元),占62%。在外币登记外债余额中,美元债务占84%,欧元债务占7%,港币债务占4%,日元债务占2%,特别提款权和其他外币外债合计占比为3%。

图表25

人民币汇率中间价列表(2020-9-25)

数据来源:wind、外汇管理局

五、主要大宗商品

期货价格及BDI指数

图表26

主要大宗商品期货价格及BDI指数

数据来源:wind