一周金融市场动态(09.26-10.09)

一周金融市场动态(09.26-10.09)

一、一周国内金融市场要闻

国务院:全面推行、分步实施证券发行注册制。国务院发布关于进一步提高上市公司质量的意见。意见提出,全面推行、分步实施证券发行注册制。优化发行上市标准,增强包容性。加强对拟上市企业的培育和辅导,提升拟上市企业规范化水平。鼓励和支持混合所有制改革试点企业上市。发挥股权投资机构在促进公司优化治理、创新创业、产业升级等方面的积极作用。大力发展创业投资,培育科技型、创新型企业,支持制造业单项冠军、专精特新“小巨人”等企业发展壮大。发挥全国中小企业股份转让系统、区域性股权市场和产权交易市场在培育企业上市中的积极作用。

证监会:把提高上市公司质量作为全面深化资本市场改革的重中之重。国务院印发《国务院关于进一步提高上市公司质量的意见》。证监会将坚决贯彻党中央、国务院决策部署,把提高上市公司质量作为全面深化资本市场改革的重中之重。准确把握《意见》精神和政策要求。坚持市场化、法治化方向,加强资本市场基础制度建设,持续推进贯彻实施新证券法,完善促进上市公司高质量发展的制度规则体系,提升监管服务水平。全面落实对资本市场违法犯罪行为“零容忍”要求,切实维护市场秩序,净化市场生态。坚定不移推进资本市场全面深化改革和扩大开放,加大重点改革攻坚,助力落实“六稳”“六保”任务。着力加强与地方政府、相关部委等各方协作配合,不断优化政策环境和生态体系,努力形成提高上市公司质量工作新格局,共同推动上市公司高质量发展。

深交所:把推动提高上市公司质量作为上市公司监管服务工作的重要目标任务抓紧抓实。《国务院关于进一步提高上市公司质量的意见》今日发布,深交所将认真学习领会并全面落实《意见》各项要求,把推动提高上市公司质量作为上市公司监管服务工作的重要目标任务抓紧抓实。一是坚持改革赋能。坚守创业板定位,增强市场包容度和覆盖面,把支持科技创新放在更加突出的位置,推动科技、资本和实体经济高水平循环。二是坚持制度先行。坚持市场化、法治化方向,保护投资者合法权益。三是坚持服务为本。强化主动服务意识,促进提升上市公司信息披露和内部控制水平。四是坚持发挥合力。加强与各方的协作联动,努力打造体现高质量发展要求的上市公司群体,着力将深交所建设成为“优质的创新资本中心和世界一流的交易所”。

央行、银保监会:建立逆周期资本缓冲机制,防范系统性金融风险。中国人民银行、银保监会发布《关于建立逆周期资本缓冲机制的通知》,自2020年9月30日起实施。《通知》明确了我国逆周期资本缓冲的计提方式、覆盖范围及评估机制。同时,根据当前系统性金融风险评估状况和疫情防控需要,明确逆周期资本缓冲比率初始设定为0,不增加银行业金融机构的资本管理要求。中国人民银行、银保监会将综合考虑宏观经济金融形势、杠杆率水平、银行体系稳健性等因素,定期评估和调整逆周期资本缓冲要求,防范系统性金融风险。

国家外汇管理局:我国经济潜力足、韧性大、活力强、回旋空间大、政策工具多的基本特点没有变。国家外汇管理局副局长、欧宝(中国)发言人王春英:当前,境外疫情和世界经济形势依然复杂严峻,不稳定不确定因素明显增多。但我国已进入高质量发展阶段,经济稳中向好、长期向好的基本面没有变,我国经济潜力足、韧性大、活力强、回旋空间大、政策工具多的基本特点没有变,我国发展具有的多方面优势和条件没有变,有利于外汇储备规模总体稳定。

央行、银保监会部署我国全球系统重要性银行提高损失吸收能力。中国人民银行、中国银行保险监督管理委员会就《全球系统重要性银行总损失吸收能力管理办法》公开征求意见。《意见稿》提出,我国全球系统重要性银行的外部总损失吸收能力风险加权比率自2025年1月1日起不得低于16%;自2028年1月1日起不得低于18%。外部总损失吸收能力杠杆比率自2025年1月1日起不得低于6%,自2028年1月1日起不得低于6.75%。

证监会:四方面着手推进资本市场支持保市场主体工作。9月30日,中国人民银行举行“金融支持保市场主体”欧宝(中国)发布会。中国证监会公司债券监管部副主任卢大彪介绍了资本市场在保市场主体方面开展的主要工作,包括:稳步推进注册制改革、推动并购重组市场化改革、大力推进新三板改革、充分发挥债券市场服务市场主体的积极作用等四方面。

央行第三季度例会删去加大宏观政策调节力度表述。中国人民银行货币政策委员会2020年第三季度(总第90次)例会于9月25日召开。相比央行货币政策委员会上一季度例会,此次例会欧宝(中国)稿删除了“加大宏观政策调节力度”的表述。这也再次说明了,疫情对当前经济的影响在逐渐消退,监管部门不急于启动更多或力度更大的措施,以避免套利或者资源错配等现象发生。

陆磊:央行和外汇局正深入研究未来五年推动资本项目开放的主要内容和关键环节。国家外汇管理局副局长陆磊9月26日在全球财富管理论坛上海峰会上表示,长期来看,稳妥有序推进以金融市场开放为核心的资本与金融项目开放是既定的改革取向。中国人民银行和国家外汇管理局正在深入研究未来五年推动资本项目开放的主要内容和关键环节。

证监会等三部委发布《QFII、RQFII办法》:放宽QFII、RQFII准入条件。证监会、中国人民银行、国家外汇管理局发布《合格境外机构投资者和人民币合格境外机构投资者境内证券期货投资管理办法》,简称《QFII、RQFII办法》,内容主要涉及以下方面:一是降低准入门槛,便利投资运作。将QFII、RQFII资格和制度规则合二为一,放宽准入条件,简化申请文件,缩短审批时限,实施行政许可简易程序。二是稳步有序扩大投资范围。新增允许QFII、RQFII投资全国中小企业股份转让系统挂牌证券、私募投资基金、金融期货、商品期货、期权等,允许参与债券回购、证券交易所融资融券、转融通证券出借交易。三是加强持续监管。加强跨市场监管、跨境监管和穿透式监管,强化违规惩处,细化具体违规情形适用的监管措施等。

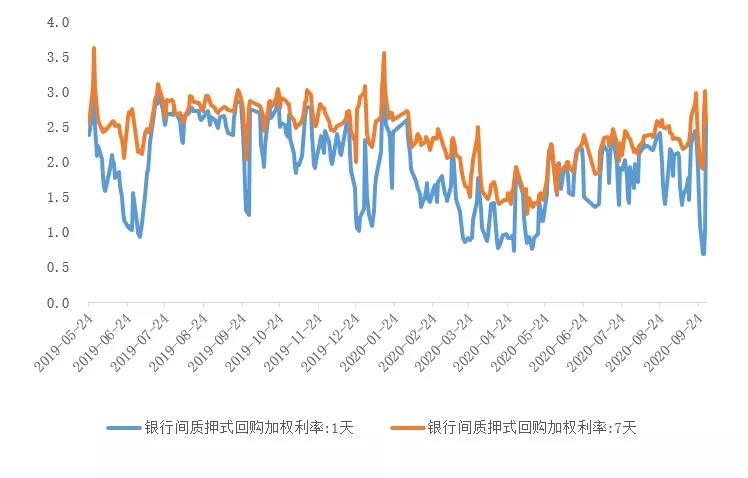

二、国内资金市场

本周国内资金面呈现偏紧态势。自8月7日央行恢复逆回购操作后,至此已是连续40个交易日开展公开市场操作。本周央行公开市场操作继续,9月27日,200亿14天逆回购;9月28日,400亿14天期逆回购;9月29日,1000亿14天逆回购;9月30日,500亿14天逆回购。

央行称为维护季末流动性平稳,公开市场操作频现,但各期限资金价格大幅上行,流动性持续紧张。

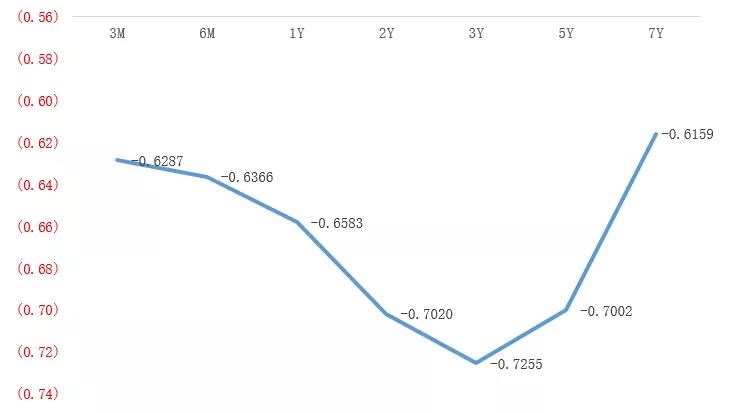

图表1

银行间同业拆借利率

数据来源:中国货币网

图表2

上海银行间同业拆放利率(Shibor)

数据来源:中国货币网

图表3

银行间回购利率(DR001和DR007)

数据来源:全国银行间同业拆借中心

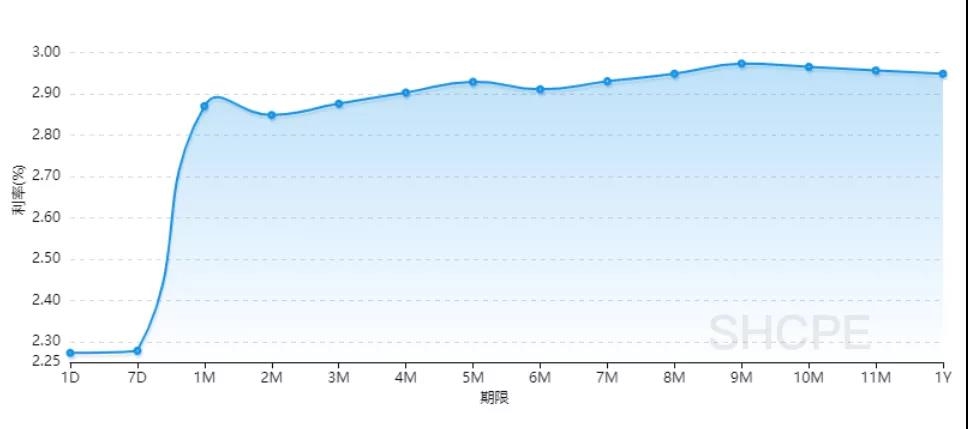

图表4

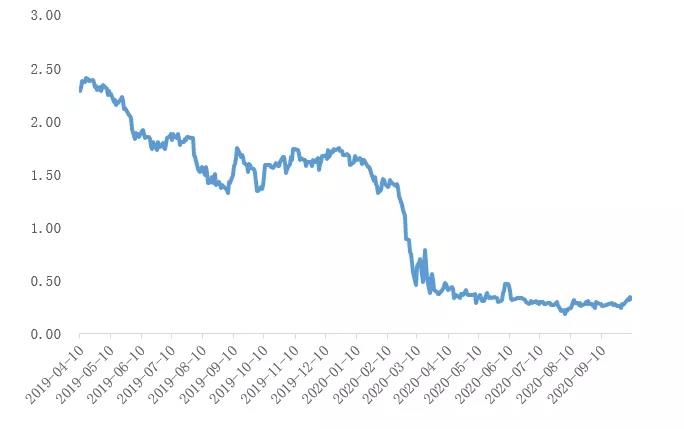

国股银票转贴现(BAEX-1)

数据来源:上海票据交易所

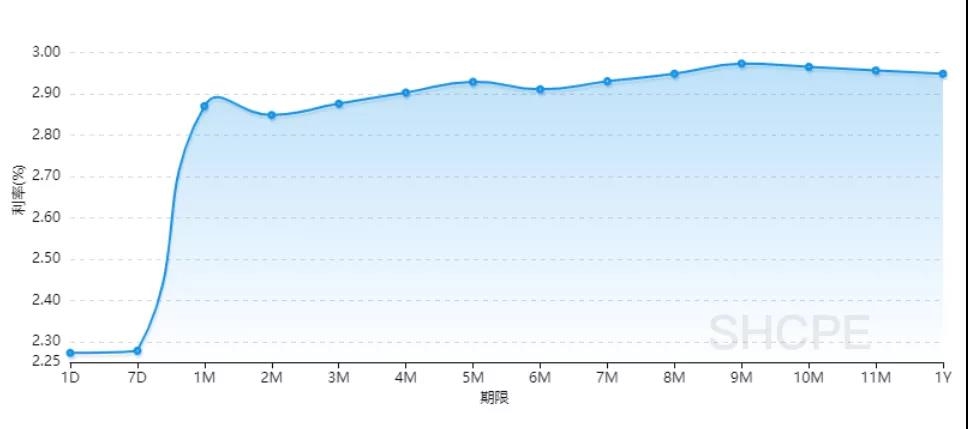

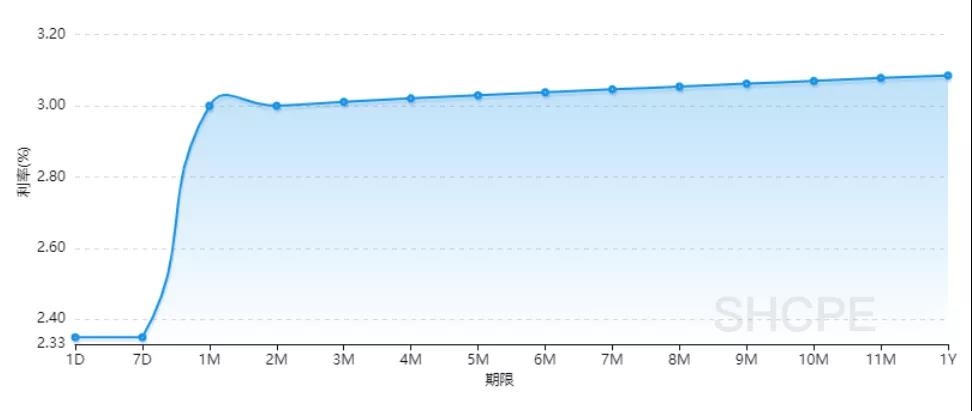

图表5

城商银票转贴现(BAEX-2)

数据来源:上海票据交易所

三、债券市场

1、国内利率债、信用债收益率涨跌互现

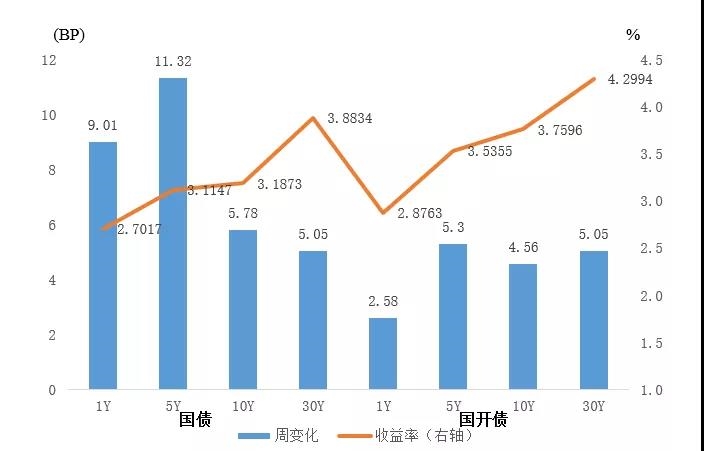

国债收益率曲线10Y收益率上行5.78BP至3.1873%,国开债10Y收益率上行4.56BP至3.7596%。

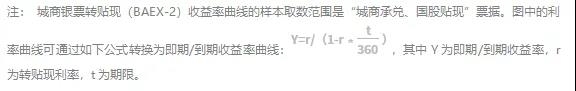

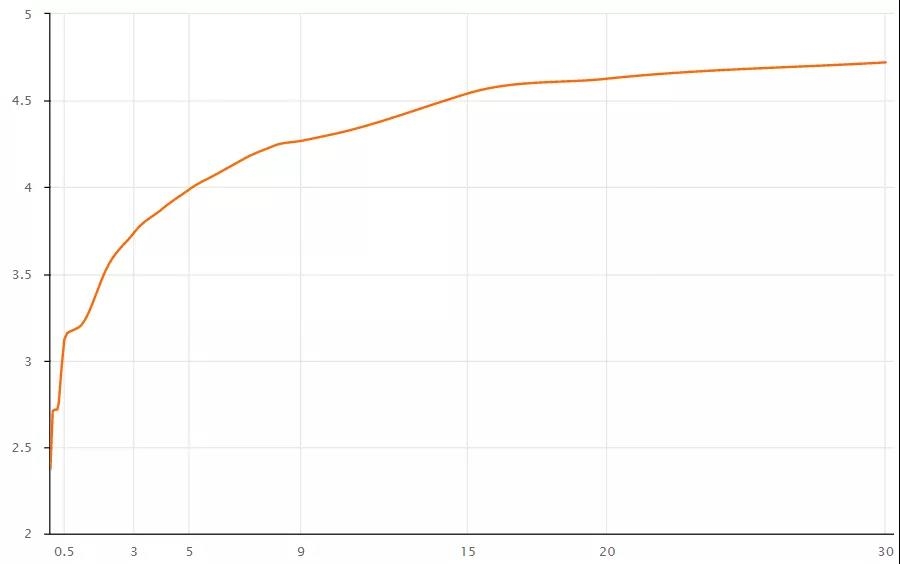

图表6

中债国债收益率曲线(%)

数据来源:中国债券信息网

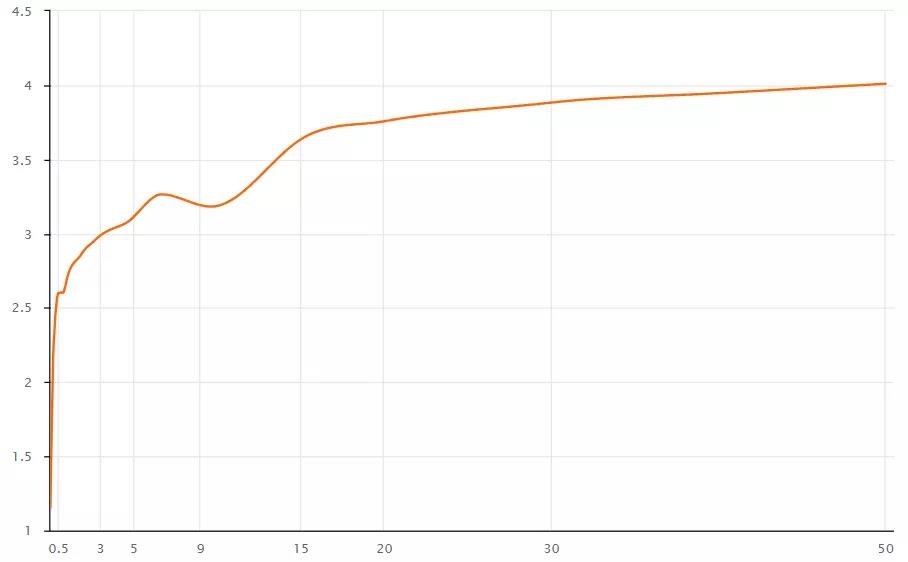

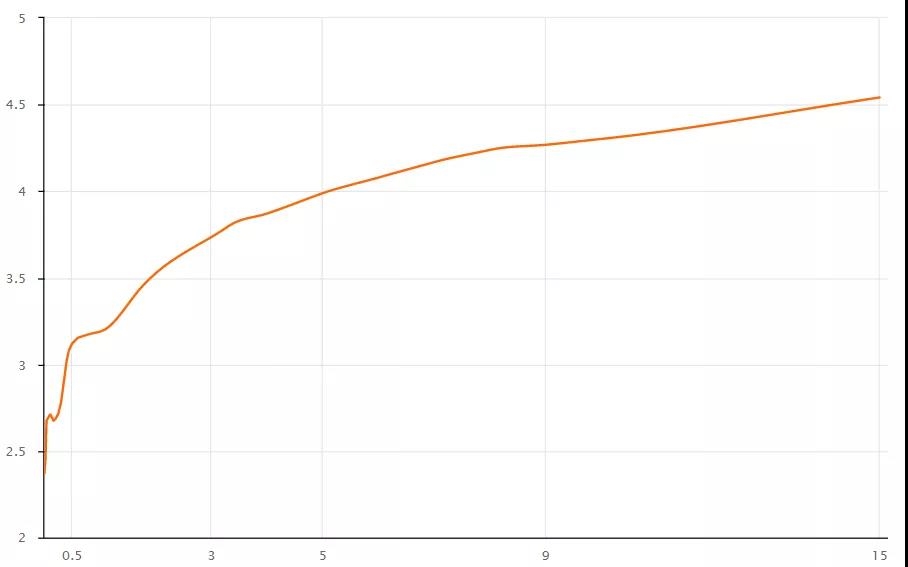

图表7

中债国开债收益率曲线(%)

数据来源:中国债券信息网

图表8

国债和国开债收益率周变化

数据来源:中国债券信息网

图表9

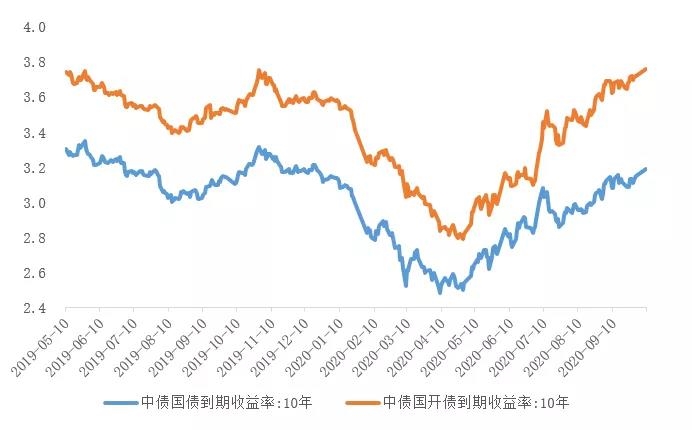

近一年国债和国开债(10Y)收益率走势

数据来源:中国债券信息网

中债中短期票据AAA曲线5Y收益率上行2.79BP至3.9889%,中债企业债AAA曲线5Y收益率上行2.79BP至3.9885%,城投债AAA曲线5Y收益率上行0.96BP至4.0079%。

图表10

中债中短期票据收益率曲线(AAA主体)

数据来源:中国债券信息网

图表11

中债企业债收益率曲线(AAA主体)

数据来源:中国债券信息网

图表12

中票收益率周变化

数据来源:中国债券信息网

图表13

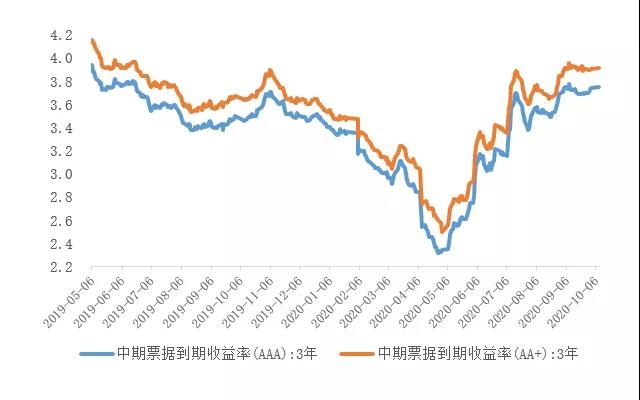

近一年中票(AAA3Y和AA+3Y)收益率走势

数据来源:中国债券信息网

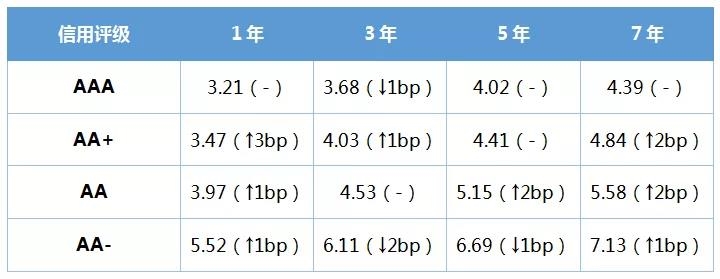

图表14

债务融资工具定价估值(%)

数据来源:中国银行间市场交易商协会

2、欧美国家利率债收益率情况

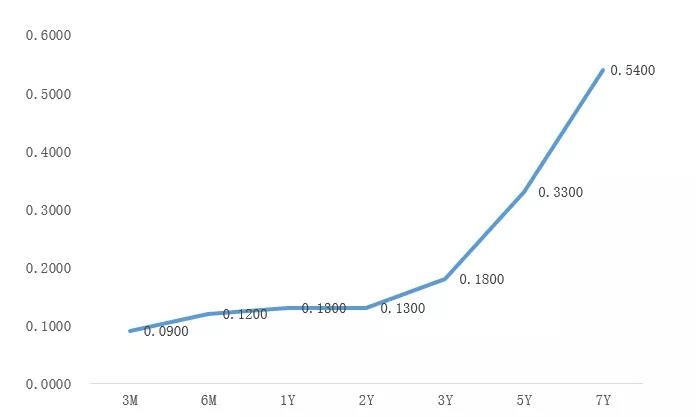

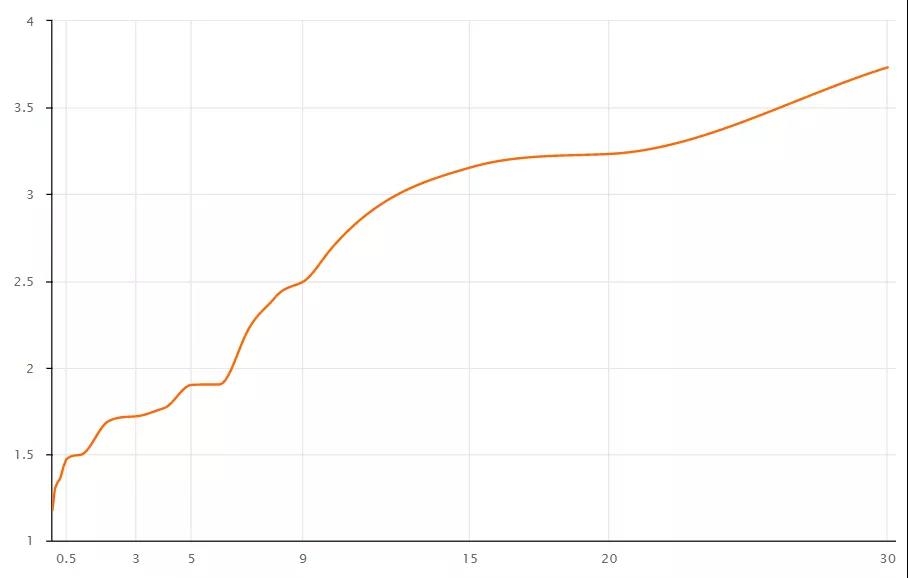

图表15

美国国债收益率曲线(%)

数据来源:U.S.DEPARTMENTOFTHETREASURY

图表16

美国5年期国债收益率走势

数据来源:U.S.DEPARTMENTOFTHETREASURY

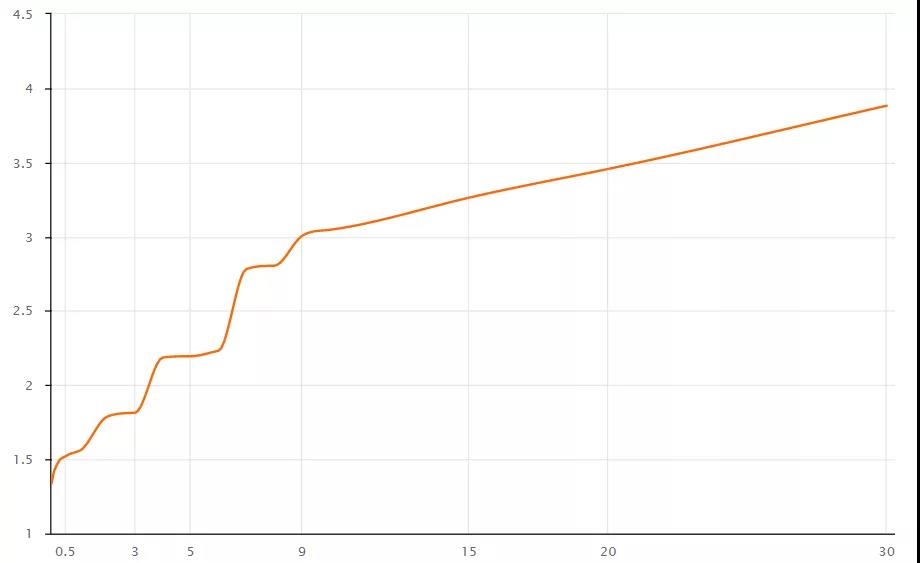

图表17

欧元区公债收益率曲线(%)

数据来源:EuropeanCentralBank

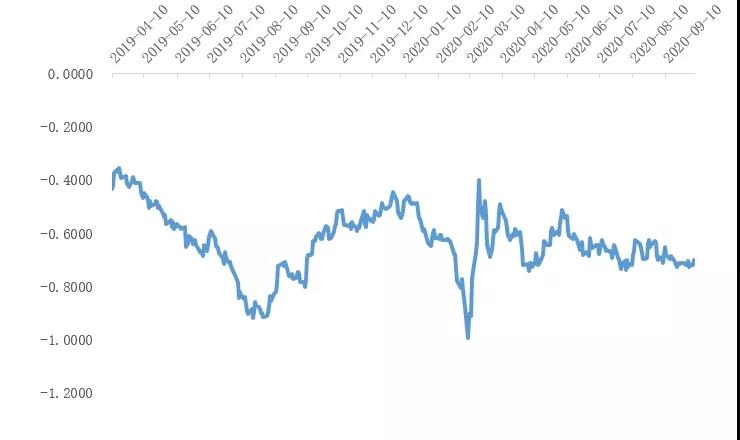

图表18

欧元区5年期公债收益率走势

数据来源:EuropeanCentralBank

3、中资美元债收益率情况

图表19

中债中资美元债收益率曲线(BBB+,%)

数据来源:中国债券信息网

图表20

中债中资美元债收益率曲线(BBB,%)

数据来源:中国债券信息网

4、国内债券一级市场发行情况

(1)信用债

9月26日至10月9日,信用债发行规模为969.71亿元,发行115只,总偿还量为2,083.27亿元,净融资-1,113.56亿元。

其中,AAA主体发行信用债36只,发行规模为468.55亿元。

图表21

AAA主体信用债发行情况

数据来源:wind

其中,AA+主体发行信用债28只,发行规模为173.8亿元。

图表22

AA+主体信用债发行情况

数据来源:wind

(2)利率债

上周新发43只利率债,2只国债、4只农发债与37只地方政府债。

图表23

本周国债和国开债发行情况

数据来源:wind

四、货币汇率

截至2020年9月末,我国外汇储备规模为31426亿美元,较8月末下降220亿美元,降幅为0.7%。

9月,我国外汇市场供求基本平衡,跨境资金流动总体稳定。国际金融市场上,受境外新冠肺炎疫情反复、主要国家货币和财政政策等因素影响,美元指数小幅上涨,资产价格涨跌互现。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模有所下降。

图表24

人民币汇率中间价列表(2020-10-09)

数据来源:wind、外汇管理局

五、主要大宗商品

期货价格及BDI指数

图表25

主要大宗商品期货价格及BDI指数

数据来源:wind

声明:我们致力于保护作者版权,部分文字/图片来自互联网,无法核实真实出处,如涉及版权问题,请及时联系我们删除。从该公众号转载本文至其他平台所引发一切纠纷与本公众号平台无关,支持原创。